开头|期间投研

作家|彭晨雨

裁剪|李乾韬

【导语】

业务运营竟要依赖第三方外采,这家物流做事商究竟成色几何?

深交所官网走漏,9月30日,日日顺供应链科技股份有限公司(下称“日日顺”)因财报过期IPO中止。该公司于2023年5月25日生效过会,拟登陆创业板,但其过会已近一年半时辰,中止前仍未提交注册。

期间投研说合发现,日日顺主要采纳轻金钱运营情势,仓储、运力、网点做事等资源均通过采购赢得,业务运营依赖于第三方外采。在此情势下,日日顺似乎更像是一家进行层层转包的“物流中间商”。

值得关怀的是,2020—2023年上半年(下称“敷陈期”),靠着自家激动,日日顺事迹合座呈增长趋势,但若刨去自家激动所孝顺的事迹,日日顺在业内又处于何种地位?

此外,日日顺与自家激动的关联交游占比、毛利率昭彰偏高,敷陈期内事迹对关联客户存在高度依赖。

9月30日、10月14日,就关联交游占比、毛利率偏高级问题,期间投研向日日顺发函并致电商议,但死心发稿,对方仍未回复关连问题。

【纲目】

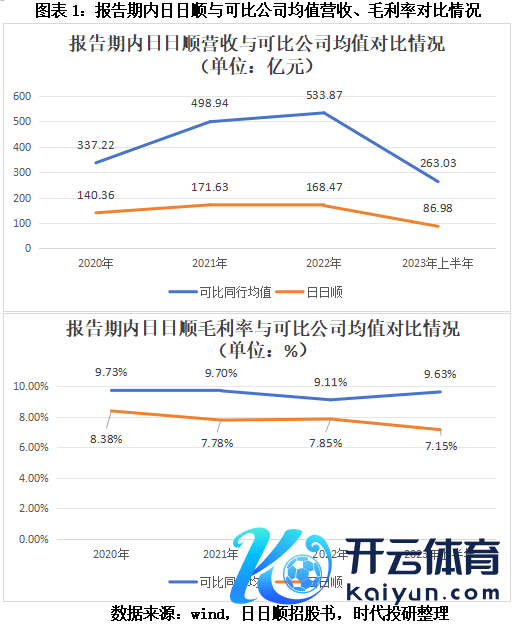

毛利率、营收增速不足同业均值。在业务运营依赖于第三方外采的情况下,敷陈期内,陈诉创业板的日日顺毛利率、营收规模、营回应合增长率、研发用度率均不足可比同业均值。

自家激动孝顺六成毛利,剔除后规模位列同业中游。海尔集团公司(下称“海尔集团”)、阿里巴巴分袂为日日顺第一大、第二大激动。敷陈期内,海尔、阿里系为日日顺孝顺近半营收和六成毛利,在剔除来自“自家东谈主”孝顺的事迹后,日日顺营收规模在可比同业中位居中游。

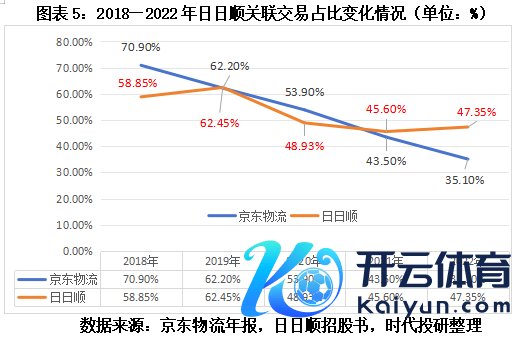

关联交游占比高,毛利率靠激动客户拉升。敷陈期内,日日顺向海尔系、阿里系关联交游的毛利率均高于合座毛利率,且也昭彰高于可比公司平均毛利率。相较于缓缓解脱对京东集团(09618.HK)依赖的可比同业京东物流(02618.HK),日日顺关联交游占比仍偏高。

【正文】

业务资源依赖第三方外采,毛利率低于同业均值

招股书走漏,日日顺是中国高出的供应链管瓦解决决策及场景物流做事提供商,为多行业客户提供定制化的供应链处分决策,属于供应链经管做事行业。

日日顺的规模在行业内并不小,敷陈期内年营收达到百亿级。字据罗戈说合的敷陈,按照2020年的收入,日日顺为中国第三大端到端供应链经管做事提供商。

关联词,不少市集东谈主士以为,透过日日顺的业务运营情势,其更像是一家“物流中间商”。

招股书走漏,日日顺的同业业可比上市公司包括京东物流、飞力达(300240.SZ)、中国际运(601598.SH)、畅联股份(603648.SH)、海程邦达(603836.SH)。

与京东物流等同业采纳重金钱情势不同,日日顺主要采纳轻金钱的平台化运营情势。

据招股书,日日顺通过与第三方配合的相貌设备物流网点,其仓储资源主要通过租出相貌取得,运力资源、网点做事资源则主要通过采购第三方车队、司机、网点的做事赢得。

换言之,日日顺的业务运营依赖于第三方配合及外采。而从敷陈期来看,物流资源并不具有稀缺性,其客户亦不错在市集上进行采购。

日日顺也在招股书中坦言,尽管现在物流资源对公司均不具有稀缺性,若改日情况发生变化,物流资源变为卖方市集,或公司寻找和看护关连资源方的才气严重下滑,导致公司轻金钱的运营情势堕入不毛,则可能对公司平淡蓄意变成不利影响。

要忖度一家企业的中枢竞争力,毛利率是不能或缺的进军标的之一。

敷陈期各期,日日顺的合座毛利率分袂为8.38%、7.78%、7.85%、7.15%,毛利率合座呈下滑趋势的同期,均昭彰低于可比公司平均毛利率9.73%、9.70%、9.10%、9.63%。

此外,在成长性方面,2020—2022年,日日顺的营收增速昭彰放缓,收入复合增长率不足可比同业均值。

敷陈期各期,日日顺的营收同比增长率分袂为35.66%、22.27%、-1.84%、9.35%,营收增速大幅放缓。

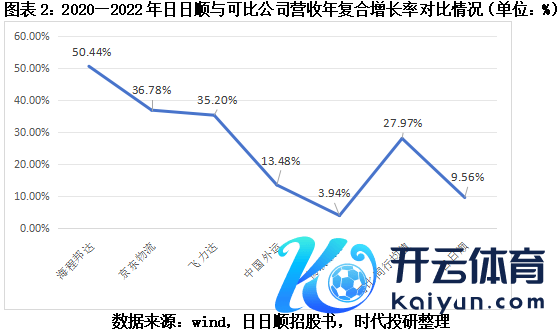

2020—2022年,日日顺营回应合增长率仅为9.56%,不足同期可比同业收入复合增长率均值27.97%,在五家同业业可比公司中名次倒数第二。

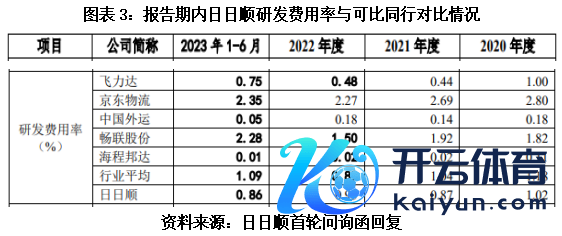

由于业务资源基本依靠与第三方配合、采购,相较于同业业可比公司,日日顺的研发用度率昭彰偏低。

首轮问询函回复走漏,敷陈期各期,日日顺的研发用度率分袂仅为1.02%、0.87%、0.95%、0.86%,合座呈下滑趋势。

而可比同业研发用度率均值分袂为1.18%、1.04%、0.89%、1.09%,除2022年外,日日顺研发用度率均低于同业业可比公司均值。

背靠海尔、阿里系,六成毛利靠自家激动

关联词,需要防卫的是,营收规模百亿级的日日顺,敷陈期内近半营收、六成毛利均由自家激动所孝顺。

招股书走漏,海尔集团系日日顺实质适度东谈主,盘曲握有56.4%的股份。第二大激动阿里巴巴则通过Partner Century和淘宝中国控股有限公司握有29.1%的股份。两者共计握有日日顺85.46%的股份。

在两大驰名激动的加握下,敷陈期内,海尔系、阿里系客户分袂稳居日日顺的前两大客户的位置,日日顺主要向其提供破钞供应链做事。

首轮问询回复走漏,敷陈期内,日日顺来自海尔系和阿里系客户的营收占比分袂为48.93%、45.6%、47.35%、45.76%;来自海尔系和阿里系客户的毛利占比分袂为62.84%、63.05%、60.44%、59.65%。

换言之,敷陈期内,背靠着海尔、阿里系,两大自家激动为日日顺孝顺了接近一半的营收,约六成的总毛利,可见日日顺对两大激动客户存在高度依赖。

若无自家激动相助,日日顺事迹当然要大打扣头。那么,除掉自家激动所孝顺的事迹,日日顺在业内的规模又处于何种地位呢?

敷陈期内,除掉来自海尔系、阿里系客户的收入,日日顺营收分袂为71.68亿元、93.36亿元、88.70亿元、47.18亿元,不足百亿,2021—2022年在五家可比公司中仅名轮番四。

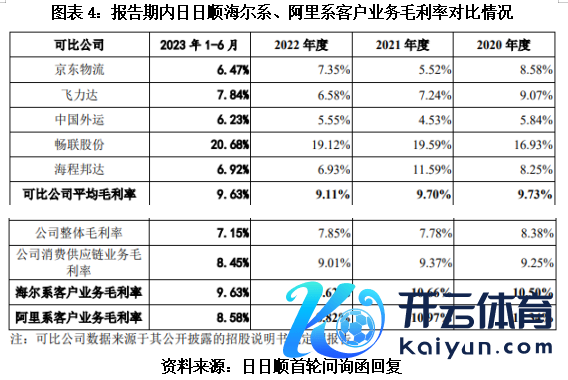

此外,值得关怀的是,日日顺与两大激动的销售毛利率昭彰偏高,总体毛利率靠关联交游所拉升。

首轮问询回复走漏,敷陈期内,海尔系客户业务毛利率分袂为10.50%、10.66%、10.62%、9.63%;阿里系客户客户毛利率分袂为11.34%、10.97%、8.82%、8.58%。

而日日顺合座毛利率分袂为8.38%、7.78%、7.85%、7.15%,破钞供应链业务毛利率分袂为9.25%、9.37%、9.01%、8.45%。同期,可比公司毛利率均值分袂为9.73%、9.70%、9.11%、9.63。

不难发现,日日顺向海尔系、阿里系两大关联客户销售的毛利率均高于合座毛利率和同类业务毛利率,且也昭彰高于可比公司平均毛利率。

若是剔除海尔集团和阿里巴巴对日日顺合座毛利率的拉升孝顺,其毛利率将处于更低水平。

日日顺事迹高度依赖自家激动的情况在业内也并非个例,脱胎于京东集团的京东物流曾经出现过这一情况。

年报走漏,2018年,京东物流对京东集团等关联方的关联销售收入占总营收的比例高达70.9%,随后这一比例逐年快速下跌,2022年降至35.10%,2023年度进一步降至30%。

年报走漏,京东物流频年来事迹及外部客户的大幅增长,是对京东集团依赖裁减的进军原因。

反不雅日日顺,2018年对海尔系、阿里系的关联收入占比共计58.85%;2022年这一比例仅降至47.35%,总体呈波动下滑趋势,降幅权贵低于京东物流。

日日顺也在招股书中坦言,受业务延长速率的影响,公司展望在改日一定本事内仍将存在与海尔系客户及阿里系客户较大规模配合的情形。

参照可比公司京东物流,日日妥当积极开拓外部大客户,但皆集其关联交游占比情况,在竞争是非的市集上,日日顺独处获客的才气似乎仍有待时辰解释。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负裁剪:刘万里 SF014九游娱乐(中国)有限公司-官方网站